به گزارش سایت خبری پرسون، امیررضا اعلاباف تحلیلگر در یادداشتی نوشت: بانک مرکزی هفته قبل با پذیرش ۱۰۰درصد از درخواستهای ارسال شده بانکها در سامانه تابا در مجموع به ۱۴۵هزار میلیارد تومان از سفارشهای ارسالی پاسخ داد. نسبت پذیرش درخواستها از ۹۴.۷درصد در هفته قبل با افزایش مواجه بود. مبلغ سفارشهای واردشده در سامانه نیز ۷.۴درصد معادل ۱۰همت رشد کرد.

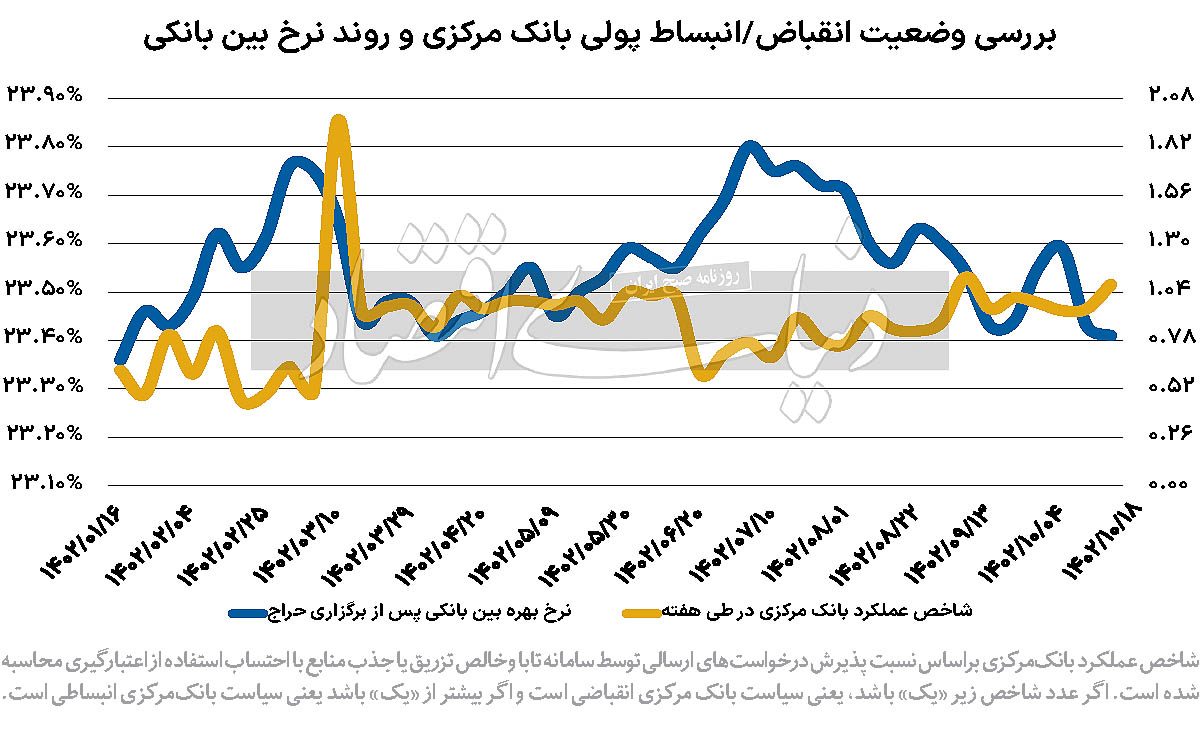

شاخص داخلی محاسبهشده توسط بنده هفته قبل در سطح 1.08واحدی قرار گرفت که 0.13واحد از هفته قبل از آن بالاتر بوده و به طور کلی به عنوان موضع انبساطی در نظر میگیریم و به نظر میرسد با آغاز فصل چهارم سال تغییر سیاست بانکمرکزی و راهبری نرخ بهره به سطوح پایینتر همزمان با افزایش تقاضای منابع محسوستر شده است. نرخ بهره بینبانکی نیز با کاهش به 23.41درصد رسید که پایینترین سطح از تیرماه است.

چرا بانک مرکزی تغییر موضع داد؟

دلایل متعددی برای تغییر موضع سیاستگذار پولی وجود دارد که از تشدید تقاضای نقدینگی و اضافهبرداشت در حساب جاری توسط بانکهای ناتراز و حساسیت بانک مرکزی نسبت به این موضوع گرفته تا افزایش نیاز به تسهیلات توسط بخش خصوصی و دولتی با توجه به تحققنیافتن بخشی از منابع بودجه و رکود در بخش واقعی اقتصاد را شامل میشود. اما در قالب یک چارچوب کلی میتوان این موضوع را با استفاده از قانون تیلور (Taylor's rule) که در سال ۱۹۹۳ برای بررسی رفتار سیاستگذاری و تحولات نرخ بهره فدرالرزرو تحت ریاست آلن گرینسپان کشف شد بررسی کرد. براساس قانون تیلور، سطح نرخ بهره سیاستگذاری حاصلجمع نرخ بهره واقعی تعادلی در سطح اقتصاد، نرخ تورم فعلی، اختلاف نرخ تورم فعلی از نرخ تورم هدف با ضریب مشخص و همچنین اختلاف خروجی فعلی اقتصاد از خروجی بالقوه آن با ضریب مشخص است و تغییرات در این پارامترها میتواند به تغییر در مسیر سیاست پولی بانک مرکزی منجر شود.

با بررسی روند تغییرات برخی شاخصهای اقتصادی نظیر شاخص مدیران خرید یا شامخ از ابتدای سالجاری و کاهش شامخ کل اقتصاد در آذرماه به زیر سطح کلیدی ۵۰واحدی که به عنوان رکود و کاهش فعالیتها در بخش واقعی اقتصاد محسوب میشود در عمل بخش دوم قانون تیلور که به شکاف تولید اشاره دارد، بهطور منفی تعمیق شده و اصطلاحا شکاف رکودی (recessionary gap) را ایجاد کرده که به فاصله گرفتن منفی اقتصاد از سطح تولید پتانسیلی و نرخ بیکاری طبیعی منجر شده است و طبق نوشته اتاق بازرگانی کمبود شدید نقدینگی و عدمتخصیص سرمایه در گردش برای تامین مواد اولیه و لوازم موردنیاز، شرایط ضعیف تقاضای داخل و کاهش فروش خارجی باعث شده است تا طرف عرضه یعنی تولیدکنندگان و ارائهدهندگان خدمات نیز از فعالیت خود بکاهند. بخش صنعت و ساختمان شاهد کاهش بیشتری در فعالیتها بودهاند و کمبود شدید نقدینگی کسبوکارها باعث شده است تا شاخص موجودی مواد اولیه در آذرماه (48.64) در مقایسه با ماه قبل (52.19) کاهش داشته باشد. تخصیص نیافتن ارز و تسهیلات بانکی از یکسو، پرداخت نشدن مطالبات شرکتها از سوی بخش دولتی و وصول نشدن چکهای مشتریان باعث شده است تا شرکتها در تامین مالی برای تهیه مواد اولیه موردنیاز مشکل داشته باشند.

در کنار این موارد، کاهش نسبی تورم از ابتدای سال نیز در تغییر موضع سیاستگذار پولی و راهبری نرخ بهره بین بانکی به سطوح پایینتر و عقبنشینی بانکمرکزی اثرگذار بوده است. هر چند هسته سخت تورم افسارگسیخته ۴۰درصدی نیز پابرجا بوده و با وجود دنبال کردن کمپین شدید انقباضی بانک مرکزی از ابتدای سال شاهد چسبندگی نرخ تورم در این سطح هستیم که دلایل ساختاری و بودجهای متعددی میتواند داشته باشد.

همزمان با افزایش نرخ تورم ماهانه در آبان و آذرماه سالجاری و کاهش سطح نرخ بهره واقعی، شاهد شدت گرفتن مجدد انتظارات تورمی در سطح اقتصاد و تغییر رفتار خانوار و کسبوکارها هستیم، به طوری که تقاضا از نوع سفتهبازی و سپر تورمی در بازارهای مختلف از جمله بازار ارز، مسکن و حتی کالاهای مصرفی بادوام نظیر خودرو به واسطه تبدیل ریال به پول داغ بر اثر افزایش انتظارات تورمی، تشدید شده و مجددا اقتصاد را وارد فاز افزایش سطح عمومی قیمتها کرده است. به نظر میرسد بانک مرکزی تحت ریاست آقای فرزین از ترکیبی از رژیمهای مختلف سیاستگذاری پولی بهویژه روشهای risk management, money growth targeting و exchange rate targeting استفاده میکند و به دنبال رساندن نرخ رشد نقدینگی به سطح هدف سالانه ۲۵درصد جهت مهار تورم است، اما با توجه به تضعیف سمت عرضه در اقتصاد ایران بر اثر شرایط کلان موجود بهواسطه تحولات منفی در عوامل بنیادین تولید شامل نیروی کار، سرمایه و تکنولوژی و... در بلندمدت از میزان اثربخشی این سیاست مطمئن نیستیم.

زمان بهینه ورود به بورس

در نهایت قانونی به نام قانون گودهارت وجود دارد که اشاره میکند هر نرمال آماری اگر بیش از حد برای مقاصد کنترلی تحت فشار قرار بگیرد متلاشی میشود و در رابطه کوتاهمدت بیکاری و تورم یعنی منحنی فیلیپس نیز این موضوع برقرار است. اگر سیاستگذار با بیتوجهی به سمت عرضه صرفا اقدام به تضعیف سمت تقاضا با سیاستهای انقباضی کند، در بلندمدت به کاهش تورم منجر نخواهد شد.

طبق پیشبینی بانکجهانی از اقتصاد ایران در سالهای آتی، انتظار میرود نرخ تورم در سال آینده حدود ۳۶درصد و در سال بعد از آن ۳۲درصد باشد و مطابق با آن شاهد رشد اقتصادی ملایم و کاهش 3.5 و 3.1درصدی باشیم و در این میان بخش کشاورزی کمترین رشد و بخش صنعت بیشترین رشد را تجربه کند. لازم به ذکر است که بخشی از رشد اقتصادی پیشبینیشده مربوط به افزایش صادرات نفتی است که در صورت عدمپایداری میتواند ضمن افزایش نرخ تورم (تورم پولی و تورم فشار هزینه) به کاهش نرخ رشد اقتصادی و به نوعی تداوم رکود تورمی نیز منجر شود. اما در خصوص بازار سرمایه با توجه به وجود وقفه خارجی (outside lag) در ابزارهای سیاستگذاری پولی و نیاز به زمان برای پیدایش آثار سیاستهای اجراشده و انتقال تکانه سیاست پولی به بخش واقعی اقتصاد از جمله بازارها که معمولا در حد چند ماه است فرض میشود چند ماه پس از آغاز هدایت نرخ بهره بینبانکی (policy rate) به سطوح پایینتر توسط بانکمرکزی از لحاظ زمانی نقطه مناسبی برای ورود به بازار سهام است و در حال حاضر ترکیب این موضوع با جذابیت ضرایب آیندهنگر، پایین بودن ارزش دلاری بازار و نسبت ارزش بازار به نقدینگی و ارزندگی کلیت بازار نیز به دیدگاه مثبت ما نسبت به بورس میافزاید.

منبع: دنیای اقتصاد