به گزارش سایت خبری پرسون، هدف این الگوها از تعیین سطوح فیبوناچی، مشخص کردن محدودههای قیمتی در بازارهای مالی است که احتمال بازگشت قیمت از آنها به بیشترین حد خود میرسد. این روش همچنین فرض میکند که چرخهها و الگوهای هارمونیک، مانند دیگر الگوها و چرخهها در زندگی به صورت مداوم تکرار میشوند. کلید اصلی در این روش، شناسایی درست این الگوها و ورود به معامله یا خروج از آن در سطوح با احتمال بالای تغییر جهت قیمت است.

منشا الگوهای هارمونیک

هارمونیک تریدینگ بر پایه اصولی عمل میکند که تمام چرخههای طبیعی و جهانی نیز از آن پیروی میکنند. در بسیاری از روندهای طبیعی رشد در طبیعت، روابط اعداد فیبوناچی بر چرخههای آنها مسلط هستند. این «توسعه طبیعی» برای قرنها مورد بحث قرار گرفته است و مدارکی را دال بر وجود نظم در فرایندهای زندگی و طبیعت فراهم آورده است.

رفتار قیمت براساس قدرت خرید یا فروش ناشی از احساس ترس و طمع فعالان بازار شکل میگیرد. به طور معمول، تحرکات قیمت را میتوان به چرخههایی تقسیم کرد که هرکدام از آنها مربوط به رشد یا نزول بازار هستند. بنابراین از این منظر، همه خریداران و فروشندگان در بازارهای مالی به خصوص مانند دیگر پدیدهها از یک اصول جهانی برای رشد پیروی میکنند.

الگوی هارمونیک (Harmonic Pattern) چیست؟

الگوی هارمونیک به ساختارهای قیمتی گفته میشود که توسط محاسبات فیبوناچی از یکدیگر تشخیص داده میشوند و در واقع از ترکیبی جدا یا به هم چسبیده از فیبوناچیهای اصلاحی و توسعهیافته تشکیل شدهاند. با محاسبه نسبتهای فیبوناچی مختلف در یک ساختار قیمتی، الگوهای هارمونیک میتوانند یک ناحیه را به عنوان محدوده قیمتی برای برگشت قیمت بررسی کنند.

تکنیکهای هارمونیک تریدینگ به الگوهای استاندارد تکنیکال مانند الگوی سر و شانه نیز شباهتهایی دارند؛ زیرا شکل الگوی قیمتی در هر دو عامل، تعیینکننده است. اگرچه الگوهای هارمونیک با توجه به اندازهگیریهای دقیق سطوح فیبوناچی در هر نقطه شاید دقیقترین روش در بین الگوهای قیمتی باشند.

با توجه به کنار هم قرار گرفتن سطوح فیبوناچی مختلف در هر الگو، موقعیتهای معاملاتی متنوعی میتوانند خود را نشان دهند و استراتژیهای مختلفی مخصوص به هر الگو تعریف شود.

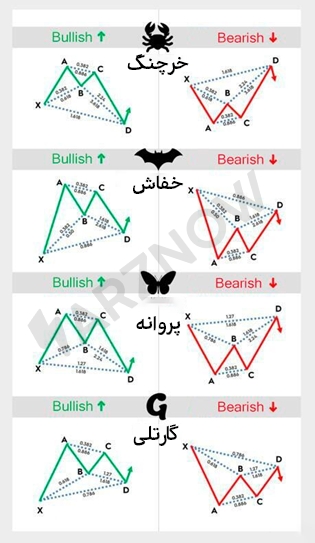

از مهمترین الگوهای هارمونیک میتوان به الگوی AB=CD، گارتلی (Gartley)، خفاش (BAT)، پروانه (Butterfly) و خرچنگ (Crab) اشاره کرد که هر کدام از این الگوها در وضعیت صعودی و نزولی به صورت جداگانه تعریف میشوند.

الگوی AB=CD

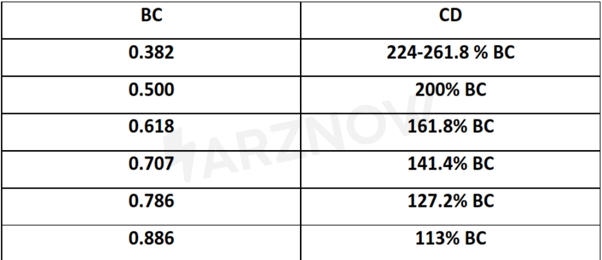

از معتبرترین و مهمترین الگوهای هارمونیکِ مورد استفاده میتوان به الگوی AB=CD اشاره کرد. این الگو شامل ۴ نقطه A، B، C و D است. دو خط AB و CD را لگهای (Legs) الگو در نظر میگیرند. خط BC را نیز اصلاح یا Correction نامیدهاند. این الگو یکی از انواع الگوهای بازگشتی نیز هست. به منظور استفاده از این الگو در معاملات، خرید در نزدیکی نقاط A یا C یا فروش در نزدیکی نقاط B یا D میتواند انتخاب معاملاتی خوبی باشد.

این الگو معمولا به شکل زیر است:

PRZ در این الگو شامل محدودهای است که دو نسبت فیبو اکستنشن BC و اکسپنشن یا پروجکشن AB ایجاد میکند.

هدف اجزای الگوی AB=CD معمولا طبق نسبتهای مشخصشده در جدول پایین درنظر گرفته میشوند.

طبق این جدول، حالت ایدهآل برای الگوی AB=CD را میتوان در سطوح اصلاحی ۰.۶۱۸ و ۰.۷۸۶ در نظر گرفت.

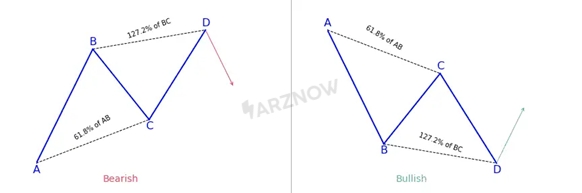

الگوی گارتلی (Gartley)

اولین بار، آقای گارتلی در کتاب خود با نام «سودها در بازار سهام» به این الگو اشاره کرد و به همین دلیل به اسم او نامگذاری شده است. این الگو جزو رایجترین الگوهای هارمونیک محسوب میشود.

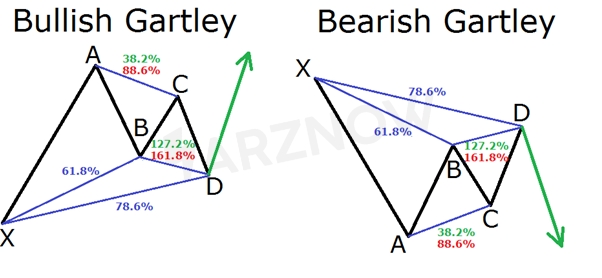

در الگوی گارتلی صعودی، قیمت ابتدا از نقطه X تا نقطه A رشد میکند و سپس تا نقطه B وارد اصلاح قیمتی میشود. لازم به ذکر است که نقطه B در محدوده اصلاحی ۰.۶۱۸ موج XA قرار دارد.

قیمت در گام بعد یعنی در موج BC، اصلاح ۳۸.۲ الی ۸۸.۶ درصد موج قبل خود یعنی موج AB را تکمیل میکند. نکتهای که باید به آن توجه داشت، این است که سطوح اصلاحی بین ۳۸.۲ و ۸۸.۶ درصد، مانند سطوح ۵۰، ۶۱.۸ و ۷۸.۶ درصد اصلاحی نیز در این گروه قرار میگیرند.

حرکت بعدی قیمت، نزول گام CD به نقطه D است به این صورت که قیمت به طور کامل از موج قبل خود عبور میکند و به اصطلاح اکستند میشود. هدف نقطه D روی سطح ۱۱۳ الی ۱۶۱.۸ درصد فیبوناچی گام BC در نظر گرفته میشود.

سطح D علاوه بر سطوح اشاره شده در سطح اصلاحی ۷۸.۶ درصد موج ابتدایی (XA) نیز قرار دارد؛ یعنی کل حرکت ABCD به میزان ۷۸.۶ درصد موج XA را اصلاح میکند و در نقطه D الگوی گارتلی شکل میگیرد.

بسیاری از معاملهگران برای کسب سود از حرکت قیمت در موج آخر یعنی گام (CD) به دنبال باز کردن موقعیت معاملاتی میروند و با توجه به این که نقطه D نقطه احتمالی بازگشت محسوب میشود، میتواند شرایط جذابی را برای بازکردن موقعیت معاملاتی فراهم کند.

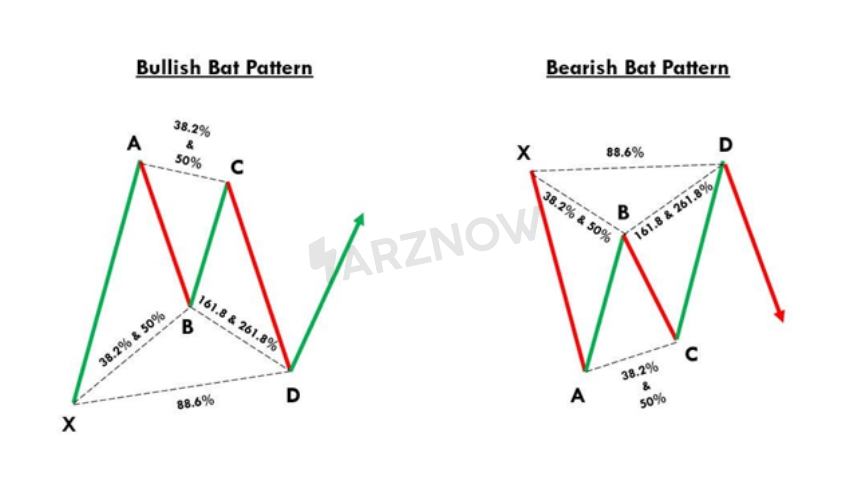

الگوی خفاش (BAT)

الگوی خفاش از نظر ظاهری به الگوی گارتلی شباهت دارد اما نسبتهای فیبوناچی ساختار آن با الگوی گارتلی متفاوت است.

در الگوی خفاش صعودی، نقطه B در سطح اصلاحی ۳۸.۲ الی ۵۰ درصد موج XA قرار دارد. در ادامه نیز موج BC در سطوح اصلاحی بین ناحیه ۳۸.۲ الی ۸۸.۶ درصد فیبوناچی موج AB به اتمام میرسد. سپس موج نزولی CD به اندازه ۱۶۱.۸ الی ۲۶۱.۸ درصد موج BC توسعه مییابد که در اینجا نقطه D تشکیل و الگوی خفاش صعودی ما تکمیل میشود.

گفتنی است که نقطه D در سطح اصلاحی ۸۸.۶ درصد موج XA نیز قرار دارد.

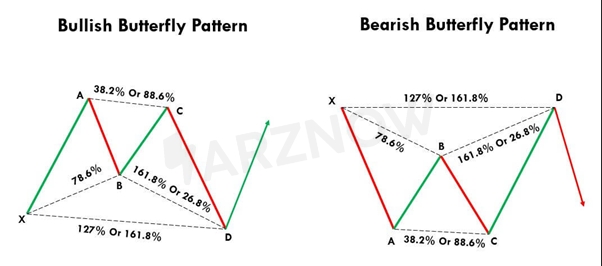

الگوی پروانه (butterfly)

در الگوی پروانه برخلاف الگوی گارتلی، موج CD نقطه X را پشت سر میگذارد. در الگوی پروانه صعودی نقطه B در سطح اصلاحی ۷۸.۶ درصد موج XA قرار میگیرد. سپس موج BC نیز در سطوح اصلاحی بین ۳۸.۲ الی ۸۸.۶ درصد موج AB به اتمام میرسد. به همین ترتیب، موج نزولی CD به اندازه ۱۶۱.۸ الی ۲۲۴ درصد موج BC گسترش مییابد که در نهایت منجر به تشکیل نقطه D و تکمیل الگو میشود. گفتنی است که نقطه D سطح گسترش یافته ۱۲۷ درصد موج XA نیز هست.

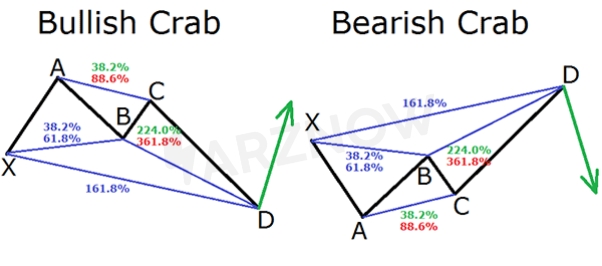

الگوی خرچنگ (Crab)

در الگوی خرچنگ صعودی بعد از اتمام حرکت XA، موج AB در سطح اصلاحی ۳۸.۲ الی ۶۱.۸ درصد موج XA متوقف میشود. بعد از AB، موج BC نیز در محدوده بین سطوح اصلاحی ۳۸.۲ الی ۸۸.۶ درصد موج AB به اتمام میرسد. در ادامه نیز انتهای موج نزولی CD در محدوده ۲۶۱.۸ الی ۳۶۱.۸ درصد فیبوناچی موج BC به انتها میرسد که با رسیدن به نقطه D و تکمیل الگوی خرچنگ همراه است. گفتنی است که نقطه D سطح گسترش یافته ۱۶۱.۸ درصد موج XA نیز هست.

Potential Reversal Zone (PRZ)

به صورت خلاصه PRZ به نواحی کلیدی گفته میشود که جریان خرید و فروش احتمالا در این نواحی تغییر یابد.

این نواحی هارمونیک تلاش میکنند تا سطوح قیمتی را که وضعیت بیشخرید یا بیشفروش در آنها تغییر پیدا میکند را در بهینهترین نقطه شناسایی کرده و معاملهگر را از حرکت قیمت به سمت نقطه تعادل بهرهمند کنند.

سخن پایانی

در این مقاله به سبک معاملاتی الگوهای هارمونیک پرداخته شده و بعد از توضیح کلی این حوزه، الگوهای اصلی هارمونیک معرفی و به صورت جداگانه به چگونگی شکلگیری و ویژگیهای هرکدام اشاره شد.

با توجه به شباهتهای این الگوها به هم و اعداد سطوح فیبوناچی هر کدام، الگوهای هارمونیک شاید یکی از روشهای سختتر برای معاملهگران تازهکار باشد؛ اما قطعا مانند هر حوزه دیگری، با تمرین، تکرار و مشاهده مثال و الگوهای فراوان میتوان به مهارت کافی در تشخیص آنها دست یافت.